这一期是关于1997亚洲金融危机的前奏——泰国金融危机。B站有位UP主——巫师财经[1]对索罗斯的分析是非常透彻,在此推荐。

关于汇率的数据:http://economagic.com[2],FDI及进出口数据来源于世界银行[3], 上一期忘记加关于德国[4]的参考文献,在此补上。

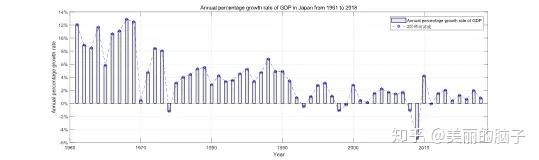

日本在东西冷战期成长为了经济大国,有着庞大的过剩储蓄和巨额的对美贸易顺差,日本经济年均增长率在1960-1973年期间高达9.2%,在1973-1989年期间为3.6%,1990-2000年仅1.75%[5]。为此日本通过对美元汇率的波动受到美国经济状态的影响,而其经济运作的。

亚洲国际的经济发展具有强烈的联动性,从1973年到1993年,东亚发展中国家和地区经济年均增长达7.5%,该影响无论是好或坏,又影响到了其他亚洲国家经济,增幅了它的振幅。

日元升值的事件(日本汇率变化的节点):1985年的“广场协议”导致日元大幅度升值,在日元升值后,一方面日本国内大炒股市和房地产,另一方面掀起所谓“购买美国”和“全球出击”的狂热,形成泡沫经济。好景不长,到20世纪80年代末泡沫经济破灭后,日本经济陷入长期低迷的困境之中。

由于日元升值而景气恶化的日本以1987年的“卢布协议”为契机,将利率大幅下调,一般来说,利率的降低同时也会使得部分资本的外流,引起本币的贬值,但是日元不贬反升,使得日本对外投资力度再次加大,在泰国办厂,这也为1997年泰国汇率的崩盘对日本的影响埋下了伏笔,同时这也加剧了日本的泡沫经济。

日元/美元汇率变化

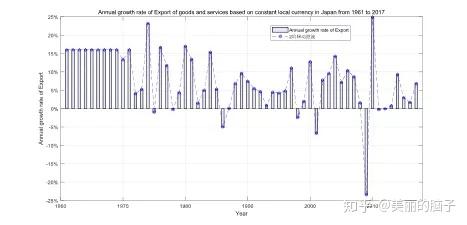

90年代,称为日本"迷失的10年",90年代以后美国以日元高估为通商谈判的武器,1995年有时日元突破了1美元兑换80日元的大关。该日元升值在实物经济上,使日本对外投资及海外子公司产品的进口急剧增加,助长了亚洲的好景气。[6]

1995年以后日元贬值形势下,虽然在实物经济上,日本对外投资及亚洲对日出口下降,但在金融经济上,至少在1997年以前有大量“Yen carry trade”资金从日本流入亚洲,侧面助长了亚洲的泡沫经济。但是,外国投资者对东南亚实体经济开始担忧时,进来的短期资金被急速撤离,发生了亚洲经济危机。

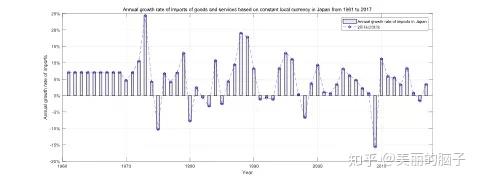

20世纪80年代日元的升值使得日本生产向外转移,向中国,以及东南亚的低成本国家进行转移,在实体经济中,由于日元升值,进口增多,出口减少,货物贸易盈余赤字。

从1980年起,日本实施量化宽松的货币政策,降低利率,增加社会货币供应量,使得货币供应量过多,过多的货币供应量流入资本市场与房地产市场中,促使泡沫的形成;由于利率的降低,使得日本对于外资的吸引力下降。

1989年开始,日本政府为抑制股市泡沫,考虑实施紧缩的货币政策,采取上调官方贴现率,并连续四次加息。受此紧缩政策影响,日本股市的泡沫在1990年初破裂,股价快速下跌,1991年日本房产价格下降,《广场协议》可以被看作是日本资产泡沫的导火索。

1998年8月,俄罗斯发生第二次金融危机,这次金融危机的原因主要是:“信任危机”。1998年9月对冲基金由于俄罗斯的8月金融冲击,发生了大规模损失,陷入了危机。

日本资本家为弥补其损失和压缩资产规模而进行了逆向操作,将“Yen carry trade”进行了相抵清算,结果有数千亿美元一天被抛掉而买进了日元,换成人话就是外资不信任俄罗斯市场,外资撤走,把美元换成日元,导致对日元的需求增多,从而导致了上述的日元暴涨。

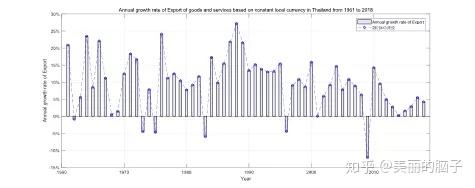

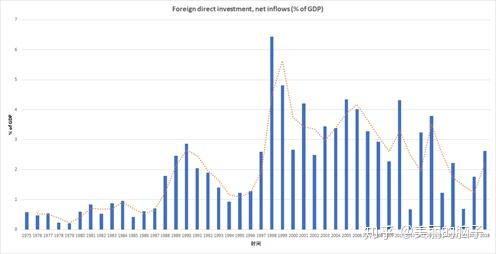

泰国在二战之前纯粹是一个农业国家,没有什么工业基础,二战以后在美国的扶持下建立了一部分国有工业企业,虽然发展十分缓慢,但也初步实现了国家的工业化。泰国从20世纪80年代开始推行出口导向型的经济发展策略,通过大力吸引外资,1985年日本签订广场协议后的日元升值,使日本对外投资及海外子公司产品的进口急剧增加。泰国积极承接日本及亚洲四小龙的产业转移,建立了一系列的劳动密集型加工企业,实现了经济的腾飞。

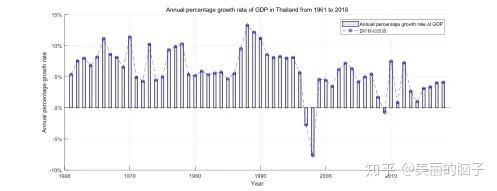

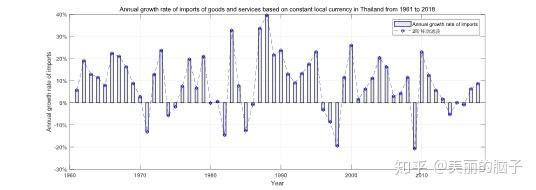

1988年-1995年是泰国经济有史以来最为繁荣的时期,1988年-1995年泰国的GDP年增长率高达10.4%,是世界上经济增长率最高的国家之,物价年平均上涨5.3%,出口平均增长率为28%,泰国中央银行利用出口导向政策获得大量的外汇储备,此时的泰国状态可以用国富民强来形容。1996年泰国经济开始出现衰退的现象,主要因为1994年中国汇率双轨制,人民币贬值,廉价的劳动力吸引了来了原来在四小龙级东南亚国家的投资;半导体等电子产品出口增长大幅下降。

1993年美国互联网革命推送美元经济出现持续繁荣,1994年5月,美元兑主要货币由贬值变为升值,由于泰国实行盯住美元的汇率制度,泰铢汇率名义上根据其对外贸易关系的货币篮子的关系来决定,但实践中主要是盯住美元(占比80%)。泰铢也不得不升值,泰铢升值冲击了泰国出口和经济的发展。

泰国定位为出口导向型国家,出口受阻,使得泰国政府迅速放开资本市场,主要是开放离岸金融市场,放松外国银行在泰国设立分支机构的管制;企业可以自由对外借款,非居民在国内和国外自由开立泰铢账户。

泰国的资本市场算作新兴市场,索罗斯此时已经察觉到这个泰国金融系统存在的漏洞。由于泰国出口导向萎靡,资本市场的放开,使得外资主要流向了股市与房地产,大幅推升了房地产价格和股票价格。

由于泰国实体经济不济,泰国本应该实施宽松的货币政策,降低利率,促进消费和投资,振兴实体经济的发展,但是为了稳住盯住美元的汇率制度,泰国被迫实施高利率政策,因为美元升值的压力,泰国实行高利率的政策才会拉动泰铢的升值,高利率政策也是紧缩性的货币政策。1995年末,泰国的金融机构的存贷款利率高达12%和13.75%。高利率的货币政策再次吸引了国际游资。

泰国实行盯住美元的汇率制度、资本的自由移动,按照三元悖论,此时是无法在获得货币政策的独立性。索罗斯正式看到了泰国金融系统中的漏洞,1997年对泰铢展开了狙击,拉开了亚洲金融危机的帷幕。

1997年初,国际投机资本开始向泰铢发动连续攻击,泰国中央银行在新加坡外汇市场进行了大规模干预,引起市场强烈反弹,泰铢汇率迅速贬值5%。1997年3月,国际投资资本在现汇市场上再次大量抛售泰铢,泰国中央银行动用20亿美元干预平息。

1997年5月,国际投机资本在即期和远期市场抛售泰铢,造成泰铢即期汇率急剧下跌,多次冲破泰国中央银行规定的浮动区间,引起市场恐慌抛售泰铢,抢购美元,泰国中央银行再次动用50亿美元外汇储备进行干预,将离岸拆借利率提高了100倍,禁止国内外金融机构向外借出泰铢。1997年6月,泰国外汇市场再次出现急剧变动。

1997年7月2日,由于泰国中央银行外汇储备几乎耗尽,泰国政府顶不住美元流出的压力,宣布实行泰铢浮动汇率制。当天,泰铢兑换美元的汇率即一路狂跌20%,外汇及其他金融市场一片混乱,金融危机爆发。

手术刀式的操作:索罗斯的量子基金利用了泰国资本项下的开放,从泰国银行借了大量的泰铢,在外汇市场上抛售,换成美金。等到泰铢跌到底的时候,他只需动用其中一部分美元,换得的泰铢就足以还给泰国的银行。

这个道理很简单,重点是以索罗斯为代表的国际投机空头如何让泰铢跳水的,索罗斯所代表的仅仅是汪洋大海中的“多粒水滴”,他作为金融界的大佬,被称为“打垮了英格兰银行的男人”,成为了羊群效应的领头羊,借“舆论”给自己的做空力量造势,给市场宣传泰铢一定会大幅贬值的气氛,鼓舞泰国民众向金融机构抛出泰铢,购买美元,加入做空大军。与泰国中央银行为敌的是整个市场,泰国因出口导向赚的外汇顺差被索罗斯为代表的做空势力席卷而空 。

泰国因廉价劳动力优势,受到日本、韩国、美国等国家大的投资,为什么这些国家没有联合在一起对付索罗斯为代表的做空势力。上世纪90年代被称为日本“迷失的十年”,东南亚小国作为新兴市场自顾不暇,这些西方国家没有利益怎么愿意参与“琐碎事”。泰国金融市场混乱后,在泰国的资本纷纷撤离。

以索罗斯为代表的做空势力也同时对印尼,菲律宾等国家采取了“手术刀式的操作”,这也仅仅是亚洲金融危机的开端,同时,为什么泰国金融危机能够带动当时整个亚洲的金融危机?泰国的金融危机也同时引起了俄罗斯第一次金融危机的开始。我认为是当时经济发展正在朝向全球化发展,亚洲各国经济之间的联动性造成了危机的蔓延。

------------------------------------------------------------------------------分割线

下次推送1997——香港金融保卫战,喜欢的小伙伴可以关注,点赞,转发呦。

[1]巫师财经: https://www.bilibili.com/video/av76976895?from=search&seid=18398753202668624611

[2]economagic.com: http://www.economagic.com/em-cgi/data.exe/fedstl/day-dexthus

[3]世界银行: http://datatopics.worldbank.org/world-development-indicators/themes/economy.html

[4]德国: https://www.docin.com/p-2123959708.html

[5]日本经济与亚洲经济: https://www.rieti.go.jp/users/tsugami-toshiya/cn/16_c9811.html

[6]亚洲经济为何大起大落:: http://www.people.com.cn/GB/jinji/36/20020115/648203.html